公司名称:北京远志融创科技有限公司

联系我们:400-106-8088

合作加盟:18710016238

一文说清个税扣缴手续费的财税处理

一、返还比例

根据《中华人民共和国个人所得税法》第十七条规定,对扣缴义务人按照所扣缴的税款,付给百分之二的手续费。其中,所扣缴的税款,不包括税务机关、司法机关等查补或者责令补扣的税款。

二、申请时间

根据《关于进一步加强代扣代收代征税款手续费管理的通知》(财行〔2019〕11号)第四条规定,"三代"税款手续费按年据实清算。代扣、代收扣缴义务人和代征人应于每年3月30日前,向税务机关提交上一年度"三代"税款手续费申请相关资料,因"三代"单位或个人自身原因,未及时提交申请的,视为自动放弃上一年度"三代"税款手续费。

因此,扣缴个税的手续费,应于每年3月30日前申请办理。

三、申请操作

(一)线上办理渠道

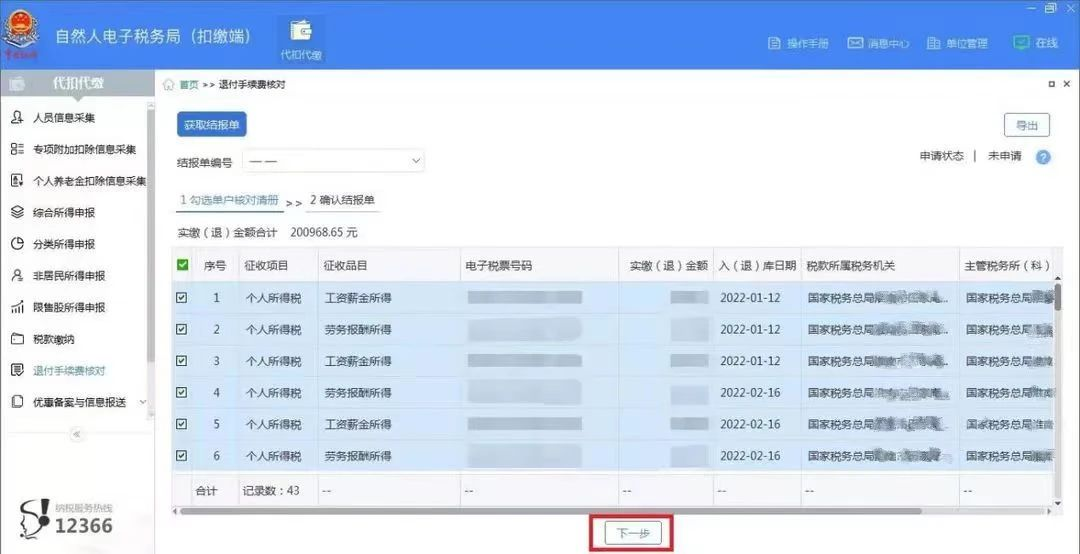

通过自然人电子税务局扣缴端办理。

第一步:登录自然人电子税务局扣缴端,进入【退付手续费核对】模块,阅读消息提醒框内容后点击【确定】。

第二步:点击【获取结报单】,勾选需要申请退费的实缴(退)税款记录(默认勾选全部)后,点击下一步。

第三步:进入“确认结报单”界面,金额确认无误后,点击【申请退库】。

第四步:在“代扣代缴手续费退费申请”弹窗界面补充接收手续费的银行账户信息,点击【提交】。

完成上述操作后,系统将推送至税务机关审核。等待审核通过后,申请的手续费将退到办理时所选择的银行账户内。

提交申请后若发现数据、信息有误,可在该笔手续费退库申请终审完成前,进入【退库手续费核对】模块撤销申请。

撤销申请成功后,可在3月30日前重新提交申请。

(二)线下办理渠道

前往扣缴义务人主管税务机关办税服务厅办理。

五、使用范围

根据国家税务总局关于发布《个人所得税扣缴申报管理办法(试行)》的公告(国家税务总局公告2018年第61号)第十七条规定,扣缴义务人领取的扣缴手续费可用于提升办税能力、奖励办税人员。

六、增值税处理

按照目前营改增政策相关规定,纳税人代扣代缴个人所得税取得的手续费收入应属于增值税征税范围,应缴纳增值税。

企业取得的扣缴手续费应按照“现代服务——商务辅助服务——经纪代理服务”缴纳增值税。

七、企业所得税处理

根据《财政部 国家税务总局关于财政性资金 行政事业性收费 政府性基金有关企业所得税政策问题的通知》(财税〔2008〕151号)的规定,企业取得的各类财政性资金,除属于国家投资和资金使用后要求归还本金的以外,均应计入企业当年收入总额。

根据《企业所得税法》的规定,企业实际发生的与取得收入有关的、合理的支出,包括成本、费用、税金、损失和其他支出,准予在计算应纳税所得额时扣除。

因此,纳税人取得的手续费返还收入,应并入纳税人年度收入总额计算缴纳企业所得税。同时,用于提升办税能力、奖励办税人员等支出也可在税前扣除。

八、个人所得税处理

根据《财政部国家税务总局关于个人所得税若干政策问题的通知》(财税字〔1994〕20号)规定,下列所得,暂免征收个人所得税:(五)个人办理代扣代缴税款手续,按规定取得的扣缴手续费。

九、会计处理

根据《财政部关于修订印发2019年度一般企业财务报表格式的通知》(财会〔2019〕6号)规定,“其他收益”项目,反映计入其他收益的政府补助,以及其他与日常活动相关且计入其他收益的项目。企业作为个人所得税的扣缴义务人,收到的扣缴税款手续费,应当计入“其他收益”科目,并作为其他与日常活动相关的项目在利润表的“其他收益”项目中填列。账务处理如下:

借:银行存款

贷:其他收益

应交税费——应交增值税(销项税额)【一般纳税人适用】

应交税费——应交增值税【小规模纳税人适用】